Je vais être brut : ce qui est clair, c’est qu’il n’y a rien de mieux que du net.

C’est flou, ce que je raconte ? Pas d’inquiétude, je vais tout éclaircir (sans vous taxer de patience).

Les SCPI n’ont pas été épargnées par les turbulences de ces deux dernières années.

La hausse des taux d’intérêt a durement impacté le marché immobilier, en particulier les actifs professionnels.

Les bureaux ont été les premiers touchés, entraînant des baisses de prix de parts dans plus de trente SCPI en seulement deux ans.

Face à cette situation, les investisseurs ont pris peur : plus de 2,6 milliards de parts étaient encore en attente de retrait en juin 2024.

“Buy the fear, sell the greed” : c’est l’un des principes phares de mon éducation financière.

Acheter quand tout le monde a peur, vendre quand tout le monde est euphorique.

C’est contre-intuitif, certes. Mais l’histoire a prouvé que suivre ce principe fonctionne à merveille.

Pour les SCPI, je pense que nous sommes arrivés à un moment stratégique.

Les taux d’intérêt ont amorcé une tendance baissière, ce qui accompagne la reprise progressive du marché immobilier.

De nombreux actifs ont vu leur valorisation chuter, créant ainsi des opportunités intéressantes pour les SCPI les plus solides, celles qui ont passé la crise sans trembler.

Je ne dis pas qu’il faut investir dans n’importe quelle SCPI.

Mais en ciblant celles qui ont prouvé leur résilience ces deux dernières années et qui continuent d’investir stratégiquement aujourd’hui, on maximise ses chances de faire un excellent choix.

From brut to net

Aujourd’hui, certaines SCPI affichent un objectif de rendement annuel de 7 % et ont même réussi, jusqu’ici, à distribuer davantage.

Mais il y a un hic : ce rendement est brut. Pour connaître ce que vous toucherez réellemment, le net, il faut intégrer la fiscalité.

Et là, ça pique : les loyers perçus sont soumis à votre Taux Marginal d’Imposition (TMI), auquel s’ajoutent les prélèvements sociaux (17,2%).

Résultat ? Si vous êtes à un TMI de 30%, près de la moitié de vos loyers (47,2%) partent aux impôts !

(si vous détenez un bien en location nue, et que la somme de vos loyers totaux (bien + SCPI) ne dépasse pas 15 000€, vous pouvez déclarer le tout au micro et donc bénéficier d’un abattement de 30% sur vos loyers. Mais cette situation est rare)

Mais pas d’inquiétude : je vais maintenant vous présenter quatre stratégies efficaces pour réduire la fiscalité de votre investissement en SCPI.

1-Les SCPI européennes

C’est la grande tendance du moment sur le marché des SCPI, et pour une bonne raison : elle ouvre des portes fiscales intéressantes en plus de capter des opportunités de marché avantageuses.

Comment ça marche ?

Le patrimoine immobilier des SCPI est soumis à la fiscalité du pays où il est situé, non à celle du lieu de résidence du souscripteur.

Ainsi, les loyers d’un entrepôt situé à Rome seront imposés selon la fiscalité italienne, même si ce bien est détenu par une SCPI française dont les associés résident fiscalement en France.

Cette spécificité permet d’éviter les prélèvements sociaux (17,2%), représentant ainsi une économie considérable sur les loyers perçus.

En outre, une deuxième source d’économies fiscales peut venir des conventions signées entre les Etats pour éviter la double imposition.

Des dispositifs comme le taux effectif ou le crédit d’impôt peuvent permettre d’obtenir une imposition inférieure au TMI du foyer fiscal.

2-La SCPI en assurance vie

Il est tout à fait possible d’intégrer les meilleures SCPI dans la composition de votre contrat d’assurance vie.

L’avantage majeur ? Tant que vous ne réalisez pas de rachat, vous n'êtes pas soumis à l’imposition.

Lors d’un retrait, c’est la fiscalité du contrat qui s’applique : soit la flat tax à 30 %, soit le barème progressif de l’impôt sur le revenu, si votre TMI est de 0 % ou 11 %.

Et il y a un bonus non négligeable : si votre contrat a plus de huit ans, vous pouvez retirer jusqu’à 4 600 € d’intérêts par an sans payer d’impôts.

Une stratégie gagnante pour maximiser la rentabilité de votre investissement en SCPI tout en optimisant votre fiscalité.

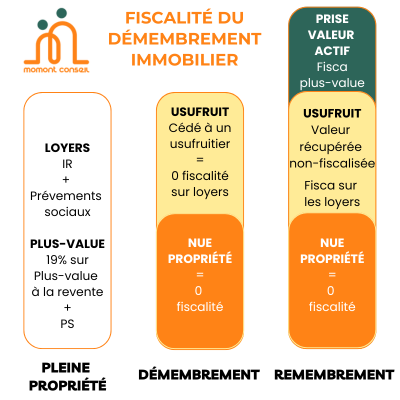

3-La SCPI en démembrement

C’était le thème d’une de mes newsletters récentes.

Investir en nu-propriété de parts de SCPI, c’est une stratégie à moyen/long terme (études des enfants, préparation à la retraite) qui repose sur le principe du démembrement de propriété, un mécanisme du code civil.

Durant la période de démembrement, vous ne touchez pas de loyers, ce qui signifie qu’il n’y a pas de fiscalité sur ces revenus.

La création de valeur intervient à la fin du démembrement, lorsque vous récupérez l’usufruit. Si vous revendez alors vos parts en pleine propriété, vous bénéficiez d’une revalorisation de vos fonds sans payer d’impôts. Seule l’imposition sur la plus-value éventuelle pourrait s’appliquer (c’est du bonus !).

Cependant, si vous choisissez de conserver vos parts à l’issue du démembrement, vous commencerez à percevoir des loyers, générant ainsi de la fiscalité.

4-La SCPI en SCI à l’IS

Une autre option consiste à investir en SCPI via une Société Civile Immobilière (SCI), elle-même imposée à l’impôt sur les sociétés (IS).

Cette stratégie est pertinente principalement pour les projets avec un montant d’investissement important (minimum 300 000 €), afin de justifier les frais liés à la création et à la gestion de la SCI (constitution, comptabilité, etc.).

Elle se justifie également si vous n’avez pas besoin de toucher directement les loyers. En les laissant dans la SCI, ces derniers sont soumis à une fiscalité avantageuse : l’impôt sur les sociétés à 15 %.

Sur le long terme, l’accumulation des loyers peut permettre d’acquérir de nouveaux biens via la SCI.

Cependant, si vous choisissez de sortir les loyers de la SCI pour vous verser des dividendes, vous serez alors soumis à une flat tax de 30 %, ce qui rend l’opération bien moins rentable.

BONUS

Je ne peux m’empêcher de mentionner deux autres stratégies pour alléger la fiscalité sur votre investissement en SCPI.

La première consiste à investir en SCPI à crédit. Les intérêts d’emprunt et les assurances de prêt sont des charges déductibles, ce qui réduit la part de vos loyers soumise à l’imposition.

Cependant, il faut savoir que les intérêts d’un crédit sont dégressifs : la fiscalité augmentera donc au fur et à mesure que le crédit avance. De plus, les taux d’emprunt pour les SCPI sont généralement plus élevés que ceux d’un crédit immobilier classique. Dans un contexte de taux encore relativement élevés, il peut être préférable de patienter avant de recourir à cette option.

L'autre possibilité est d’investir en SCPI de manière classique, puis de reverser vos loyers sur un Plan d’Épargne Retraite Individuel (PERin).

Cette solution vous permet de mettre la SCPI au service de votre préparation à la retraite en éliminant l’impôt sur le revenu, ne payant que les prélèvements sociaux (17,2%).

Cela suppose, bien sûr, que vous n’ayez pas besoin immédiatement de ces loyers comme complément de revenus, et que votre plafond de versement sur le PER soit suffisamment élevé pour accueillir l’intégralité des loyers générés.

Vous souhaitez optimiser vos investissements en SCPI et maximiser votre rentabilité ?

Parlons-en : prenez rendez-vous.

Toujours avec moi ?

Allez, on respire.

Après tout, c’était (Fiscalité) facile.